Par Sten Götte Gestionnaire de fonds d’actions et analyste en stratégies de placement quantitatives à la Banque CIC (Suisse) SA

Les investisseurs désireux de gérer eux-mêmes leur portefeuille d’actions suisses peuvent surperformer durablement le marché global en appliquant une stratégie relativement simple qui consiste à passer d’un ETF à un autre. Et ce, sans agir de manière précipitée.

Pour les investisseurs ayant un long horizon de placement et souhaitant s’engager sur le marché suisse des actions pour les 8 à 10 prochaines années, il existe une stratégie lucrative qui investit soit dans des entreprises à forte capitalisation (SMI comme Roche, Novartis et Nestlé), soit dans des entreprises à moyenne capitalisation (SMIM comme VAT Group, Swatch ou Lindt). Certes, un certain « savoir-faire » technique est nécessaire, mais les interdépendances ne sont pas trop complexes. Promis !

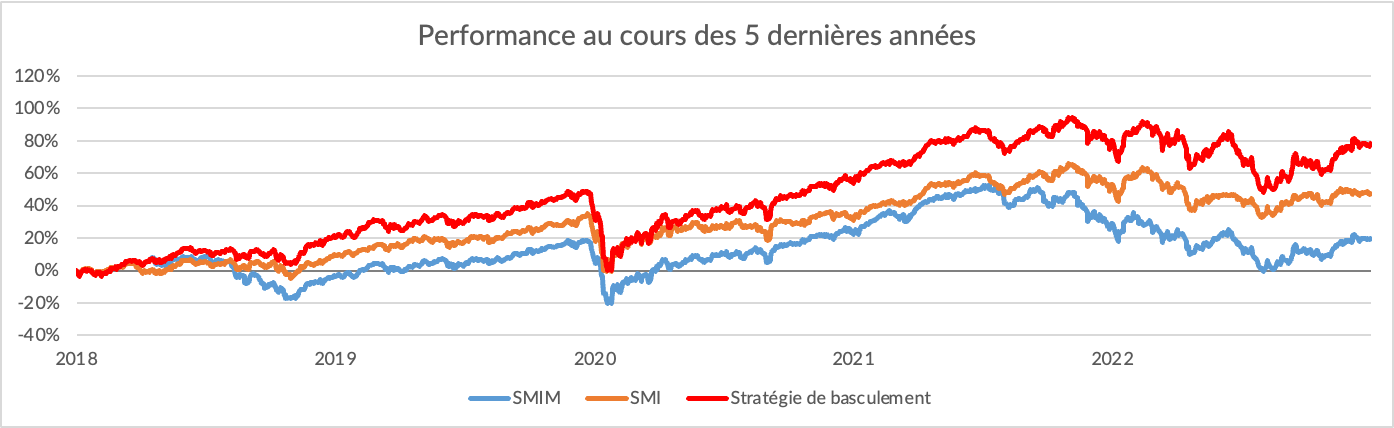

Pour les entreprises de taille moyenne, des taux de croissance dynamiques du chiffre d’affaires et des bénéfices, ainsi que le potentiel de rachat par de grandes entreprises se traduisent généralement par des valorisations boursières supérieures. Si l’on examine de près l’évolution du marché suisse des actions au cours des dix dernières années, on constate une surperformance considérable des petites et moyennes entreprises par rapport aux poids lourds du SMI. Dividendes compris, la performance du SMI s’est élevée à 99 %, alors que le SMIM s’est envolé pour atteindre 142 %. Les investisseurs avisés pourraient être tentés de penser qu’un investissement durable dans le SMIM est une stratégie payante, mais ils déchanteraient en constatant que la performance du SMIM a été de 19 % au cours des cinq dernières années, contre 45 % pour le SMI. Il convient donc d’élaborer une stratégie ingénieuse pour savoir comment répartir son engagement en actions entre le SMI et le SMIM, ou évaluer si un passage complet du SMI au SMIM s’avère judicieux.

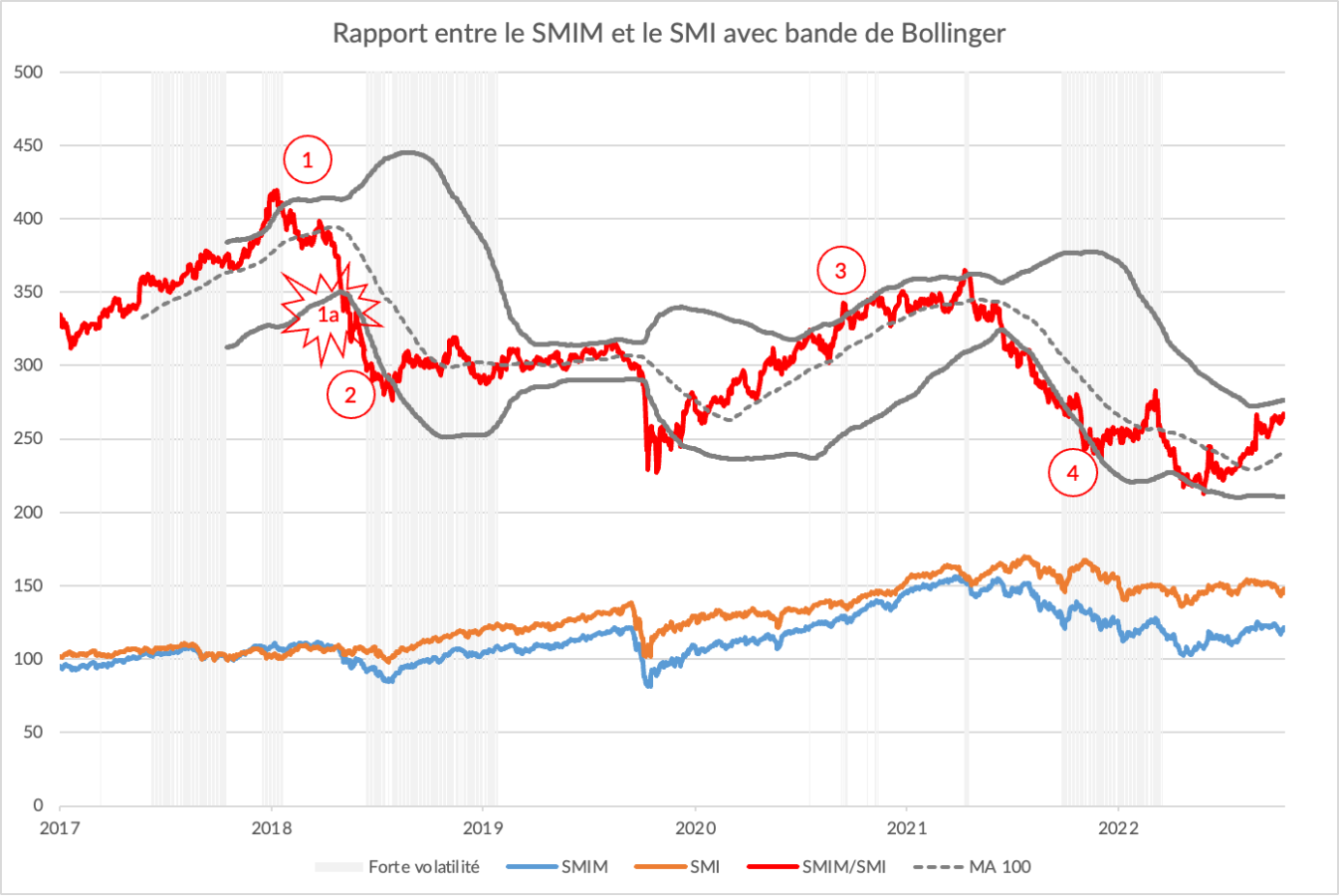

Le graphique 1 illustre en rouge le rapport entre les cours journaliers du SMIM et du SMI au cours des cinq dernières années. Un rapport croissant indique une surperformance du SMIM par rapport au SMI. Les courbes grises au-dessus et en-dessous de ce rapport représentent la bande de Bollinger à 200 jours, qui est une mesure statistique de la marge de fluctuation du rapport et sert de signal. Si la ligne rouge traverse la bande de Bollinger supérieure, comme représenté au point 1, on bascule pour vendre la position SMIM et acheter la position SMI. Au point 2, on change à nouveau et on ferme la position SMI au profit de la position SMIM, car cette fois-ci la bande de Bollinger inférieure a été franchie par le bas. Que s’est-il passé en 2018 ? Le rapport a fortement baissé et exprime une sous-performance des titres SMIM, alors que le SMI était plutôt recherché en raison du retrait de liquidités par la Fed. À partir de la mi-2018 (2) et jusqu’au point 3 du graphique, la stratégie reste dans le SMIM et, si elle a manqué le fléchissement induit par la pandémie de Covid-19 en mars 2020, elle affiche une surperformance par rapport au SMI. À partir du point 3, on retourne dans le SMI et on change de cap à temps, avant que l’inflation et la politique monétaire restrictive ne gâchent l’ambiance de fête sur le marché des actions. Depuis le point 4 et donc depuis octobre 2022, la stratégie est à nouveau investie dans le SMIM et la ligne rouge ascendante montre que c’était la bonne décision. Remarque sur le graphique : des entrées et des sorties auraient déjà été possibles plus tôt, mais elles ne se seraient pas avérées rentables (1a), raison pour laquelle la stratégie dispose désormais d’un filtre de volatilité (en gris). Un changement n’est envisageable que dans cette zone grise.

En plus d’un tableur comme Excel, il faut disposer des séries chronologiques du SMI et du SMIM, disponibles sur Internet. Il existe également un grand nombre de calculs de la bande de Bollinger en ligne. Les ETF peu onéreux sur le SMI et le SMIM constituent des outils de trading idéaux. Une grande liquidité, des spreads serrés et la couverture de l’ensemble du marché ne sont que quelques-uns des arguments notables en faveur de ce choix.

Si vous n’avez ni le temps ni le loisir de rechercher des « titres de qualité » souvent très prisés, de suivre les révisions des prévisions de bénéfices et les notations des analystes, ou si vous avez fait de mauvaises expériences en investissant directement dans des titres individuels, vous devriez envisager cette stratégie de basculement passive. Elle permet en effet d’éviter aux investisseurs de commettre certaines erreurs majeures sur le marché des actions : l’investissement est maintenu dans tous les cas, car il ne s’avère pas payant à long terme de déjouer le marché en réduisant son allocation en actions de 100 à 0 %, ou cela ne peut être recommandé qu’aux observateurs du marché qui suivent quotidiennement l’évolution de la bourse. En outre, le portefeuille étant largement diversifié, on n’encourt aucun risque individuel en investissant uniquement dans quelques actions qui sont aujourd’hui plébiscitées et qui seront peut-être en faillite demain. Par ailleurs, on agit sans se laisser guider par ses émotions, lesquelles sont de bien mauvaises conseillères sur le marché financier et peuvent s’avérer fatales, et sous le coup desquelles on achète souvent des actions surévaluées pour les sortir de son portefeuille quand elles atteignent leur plus bas en essuyant une perte considérable. Enfin, il n’y a ainsi pas lieu de se préoccuper des prévisions de PIB, de la géopolitique, du revirement imminent des taux ou encore des cycles économiques, car le marché des actions anticipe l’environnement macroéconomique à venir plus rapidement que ne le font les journaux. Les plus grands rallyes boursiers ont en effet commencé lors de récessions économiques comme en 2009 ou en 2020, lorsque le Covid-19 a paralysé le monde.

La stratégie de basculement, qui a été activée quatre fois au cours des cinq dernières années, a entraîné une performance totale de 77 %, dividendes compris, alors que le SMI a progressé de 45 %, comme mentionné précédemment. Une surperformance appréciable de pas moins de 32 %, sans que l’on ait à se lancer dans des méthodes d’analyse complexes ni à surveiller le marché en permanence. Cette configuration d’entrée sur le marché des actions peut être complétée par une multitude de filtres, par exemple pour optimiser les entrées ou les sorties ou pour diviser la gestion des positions en tranches.

Retrouvez l’ensemble de nos articles Economie