Comment les africain(e)s de la diaspora peuvent devenir des acteurs de développement à travers des fonds de placement collectif

Par Romuald NTENNOU, Spécialiste en finance et MBA en Management et Leadership

Tous les africains et toutes les africaines de la diaspora ont quelque part au fond de leur cerveau cette envie viscérale de contribuer au développement du continent voire d’y retourner un jour. Mais comment faire lorsque nous sommes happés par les contraintes de notre vie quotidienne dans nos pays d’accueil ?

Chacun de nous pourrait raconter l’histoire de cet ami, de ce frère ou cousin, de cette connaissance, qui a voulu réaliser un projet entrepreneurial ou un investissement en Afrique tout en restant dans son pays d’accueil et l’opération a tourné au vinaigre. Il est très difficile d’investir en Afrique même pour les africains de la diaspora lorsque nous ne sommes pas surplace, ou lorsque nous n’y allons pas régulièrement pour superviser l’avancement du projet.

Malheureusement, les fonds envoyés par la diaspora africaine aux membres de leur famille sont très souvent destinés aux besoins alimentaires, soins de santé, éducation, etc. et non à la production de richesse. Selon un rapport de 2022 de la banque mondiale, les transferts de la diaspora vers le continent africain ont atteint la somme record de 95,6 milliards de dollars, dépassant par exemple l’aide publique au développement reçue par l’Afrique qui était de 35 milliards de dollars en 2021, et même les investissements directs étrangers en Afrique subsaharienne qui étaient de 88 milliards de dollars la même année.

C’est dire si l’Afrique exploitait les moyens financiers et humains de sa diaspora, elle pourrait trouver ses propres solutions à ses problèmes de développement et compenser l’amenuisement des ressources de l’aide qu’elle reçoit des pays dits développés. Le Conseil des Etats suisse (les sénateurs) par exemple vient de décider de réduire l’enveloppe de son aide au développement de deux milliards de francs suisses, pour augmenter son budget de la défense compte tenu de la situation géopolitique en Europe de l’Est, et la Suisse n’est pas la seule à le faire. Plusieurs pays de l’OCDE suivent la même tendance.

L’épargne de la diaspora pourrait être mobilisée et canalisée prioritairement dans des investissements productifs créateurs d’emplois, et les infrastructures stratégiques à travers des véhicules d’investissement que sont les fonds de placement collectif.

Qu’est-ce qu’un fonds de placement collectif ?

Un Fonds Commun de Placement (FCP) ou un Organisme de Placement Collectif (OPC) est une entreprise dont l’objectif est de regrouper l’épargne de nombreux investisseurs (personnes physiques ou morales) dans un pot commun puis de l’investir. Pour la diaspora, c’est donc un investissement et pas un don comme on le ferait à sa famille, à la croix rouge ou à médecins sans frontières.

Les investissements sont réalisés par des gestionnaires de fonds selon une stratégie et des conditions définies à l’avance. Il peut s’agir :

- Des actions de sociétés

- Des obligations de sociétés ou des Etats

- De l’immobilier d’habitation ou commercial

- Des liquidités

- Des bons du trésor

- Un mix de ces produits

Comme vous pouvez donc l’imaginer, l’offre et la diversité de fonds de placement peuvent être très larges. Malheureusement en Afrique de l’Ouest et en Afrique centrale, la diversité de l’offre n’est pas encore au rendez-vous afin de permettre à tout un chacun de trouver un fonds qui corresponde à votre objectif de placement et à votre profil d’investisseur. Les institutions financières et les gouvernements ont encore de gros efforts à faire sur ce point.

Nous sommes sur des services où c’est l’offre qui tire la demande et non l’inverse. Donc messieurs les banquiers, les assureurs, les gestionnaires de fonds, veuillez proposer des fonds thématisés à vos clients et à la diaspora et je suis convaincu que vous serez surpris du succès que vous rencontrerez.

Comment choisir un fonds de placement collectif ?

Il faut faire très attention aux arnaques que vous trouverez sur internet. Créer un fonds de placement collectif nécessite une certaine expertise et c’est un secteur qui est régulé ou soumis à autorisation dans presque tous les pays. En Afrique centrale, c’est la Commission de Surveillance du Marché Financier (CONSUMAF) qui est chargée de jouer au gendarme dans les pays de la CEMAC (Cameroun, Centrafrique, Congo, Gabon, Guinée-Equatoriale, Tchad). Et en Afrique de l’Ouest, ce rôle est dévolu au Conseil Régional de l’Epargne Publique et des Marchés Financiers pour les pays de l’UEMOA (Bénin, Burkina Faso, Côte d’Ivoire, Guinée-Bissau, Mali, Niger, Sénégal et Togo).

Donc avant de souscrire à un fonds, allez préalablement vérifier que le fonds qui vous est proposé figure bien sur le site internet de l’une de ces deux organisations (www.consumaf.org ou www.crepmf.org) suivant la région dans laquelle vous voulez investir, puis vérifier que le gestionnaire du fonds mentionné sur le site de la CONSUMAF ou du CREPMF est bien celui qui figure sur le bulletin de souscription.

Une fois que ces vérifications sont faites, vous devez comparer les placements collectifs afin de choisir le produit qui correspond le mieux à vos besoins et à vos objectifs.

Il convient de définir tout d’abord :

- L’objectif de votre investissement (constituer un capital que vous allez retirer en une fois, obtenir des revenus complémentaires sous forme de rentes, constituer un patrimoine pour vous ou vos héritiers, optimiser votre trésorerie en obtenant un rendement supérieur au simple compte d’épargne, etc.).

- La durée de placement adaptée à votre objectif et à votre situation personnelle, généralement entre six mois et cinq ans, voire dix ans pour certains fonds. Si c’est par exemple un fonds qui a pour but de construire une voie de chemin de fer ou une autoroute à péages, la durée de placement peut être de dix ans.

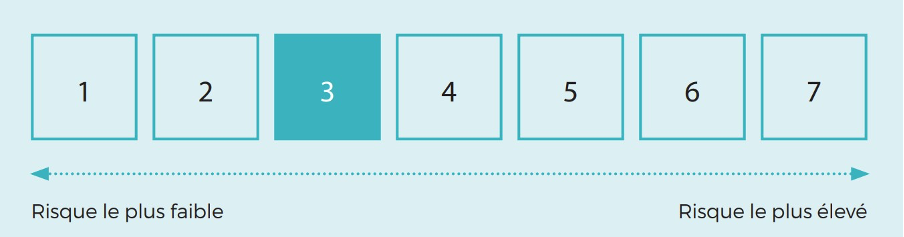

- Le niveau de risque que vous acceptez de prendre à savoir : est-ce que le capital investi est protégé ? risquez-vous de perdre tout ou partie de l’argent investi ? que se passe-t-il si vous ne pouvez plus verser les montants requis ? et est-ce possible de récupérer votre investissement plus tôt que l’échéance du fonds ?

Très souvent, l’indicateur de risque est un tableau qui ressemble à celui-cidessous :

Naturellement plus le risque est faible, moins le rendement est élevé. Et inversement, plus le risque est élevé, plus le rendement est élevé. Il est donc essentiel avant d’investir dans un fonds, de bien lire son document d’informations clés (DIC), ainsi que son prospectus détaillé fournis par le gestionnaire du fonds.

Certains gestionnaires de fonds vont vous proposer des fonds de placement collectif thématisé. C’est-à-dire que l’argent collecté sera investi dans un secteur d’activité prédéfini. Par exemple dans l’agriculture, l’immobilier d’habitation, l’immobilier commercial et de logistique, les infrastructures routières, la santé, l’éducation et la formation, etc.

Un autre élément essentiel qui doit vous guider dans votre choix et qui peut avoir un impact significatif sur le rendement de votre investissement, sont les frais qui vous seront facturés. En règle générale, il existe trois types de frais :

- des frais à l’achat (frais d’entrée ou frais de souscription ou commission de souscription) ou à la vente (frais de sortie ou commission de rachat) du produit au moment de la revente ;

- des frais de gestion, correspondant essentiellement aux frais de fonctionnement et de gestion qui sont directement déduits de la valeur de la part achetée ; – dans certains cas, une commission de surperformance rémunérant la société de gestion lorsque le fonds a dépassé ses objectifs de performance.

Et enfin, vérifier l’historique de performance du gestionnaire. Ceci est valable pour les marchés financiers matures lorsqu’un gestionnaire a déjà clôturé deux ou trois fonds avec succès. Ce qui n’est pas toujours le cas dans nos pays africains où les fonds de placement sont généralement jeunes. Vérifier l’historique de performance d’un gestionnaire consiste à comparer la promesse de rendement du fonds qui vous est proposé par rapport aux performances des autres fonds ou des fonds précédents du gestionnaire. Si un gestionnaire vous propose du 8% de rendement dans un nouveau fonds alors qu’il n’a jamais atteint 4% dans les autres fonds dont il a eu la gestion, vous êtes en droit de l’interroger. Nous sommes aussi d’accord sur le fait que les performances passées n’augurent en rien les performances futures, mais vous pouvez tout de même l’interroger pour comprendre comment il compte s’y prendre pour atteindre ce niveau de rentabilité.

Quelles sont les différentes formes de fonds de placement collectif ?

Les fonds de placement les plus courants sont les SICAV : des sociétés d’investissement à capital variable. Cela signifie que la somme totale à disposition de ce type de fonds pour investir, peut varier. Plus les investisseurs dans le fonds sont nombreux, plus le fonds dispose d’argent pour investir et inversement.

Les SICAF constituent une autre forme de fonds : des sociétés d’investissement à capital fixe. Le capital que le fonds veut collecter pour investir est fixé d’avance et ne change plus.

Certains fonds ont une date d’échéance (une sorte de durée de vie). À cette date, le fonds cesse d’exister et est liquidé. Les investisseurs qui y ont investi sont alors automatiquement remboursés. Le montant remboursé à chaque investisseur dépend du nombre de part qu’il détient dans le fonds, ainsi que de la valeur vénale – à la date d’échéance – des produits d’investissement dans lesquels le fonds avait investi.

Il existe aussi des fonds sans date d’échéance. Dans ce cas, c’est à vous investisseur de décider vous-même quand vous souhaitez sortir du fonds. Il faut faire attention à la durée minimale de placement recommandée afin de ne pas être pénalisé par une sortie trop anticipée du fonds.

Toutes ces informations doivent figurer sur le document d’informations clés (DIC) et ou sur le prospectus détaillé fournis par le gestionnaire du fonds.

Comment acheter des parts d’un fonds de placement collectif ?

Vous l’aurez compris, pour acheter des parts d’un fonds, le moyen le plus simple consiste à s’adresser directement au gestionnaire du fonds. Mais un gestionnaire peut aussi s’appuyer sur tout un réseau de distributeurs (réseaux bancaires, courtiers en ligne, conseillers en investissements financiers, etc.). Les documents d’informations clés ou le site internet du gestionnaire du fonds peuvent contenir la liste des distributeurs. Il faut toujours garder à l’esprit qu’en cas de doute, vous pouvez demander confirmation au gestionnaire du fonds.

Actuellement aussi bien en Afrique de l’Ouest qu’en Afrique centrale, les fonds ouverts à la diaspora africaine ne font pas de distinction sur vos origines. C’est-à-dire que vous pouvez être originaire du Cameroun, résident en Allemagne et investir dans un fonds de Côte d’Ivoire, ou être originaire du Sénégal et vivant en Belgique, et investir dans un fonds basé au Gabon. Les quelques fonds existants que j’ai analysés vous acceptent quelle que soit votre origine.

Maintenant que vous avez le bon interlocuteur, il faut déterminer le prix auquel vous allez acheter vos parts. Ce prix s’appelle la valeur liquidative auquel il faut ajouter la commission de souscription ou les frais d’entrée. La valeur liquidative est la somme totale des actifs détenus par le fonds, valorisés au prix du marché et divisée par le nombre de parts du fonds en circulation. C’est une information qui est souvent publique et dont vous pouvez avoir accès sur simple demande au gestionnaire.

La valeur liquidative sera aussi la base de calcul du montant que vous recevrez lorsque vous voudrez sortir du fonds (revendre vos parts du fonds). On parle alors dans ce cas de valeur de « Rachat » auquel il faut éventuellement soustraire une commission ou frais de sortie. Vous comprenez pourquoi il est important de bien comparer les frais parce que certains gestionnaires peuvent vous facturer des frais de sortie alors que d’autres non.

Et enfin, vous devez remplir un bulletin de souscription au fonds et l’envoyer au gestionnaire (ou à son distributeur) avec les documents demandés. Généralement une copie de la pièce d’identité ou passeport, une photo d’identité, ses coordonnées bancaires, etc. Et après quelques semaines, vous recevez les contrats et il ne vous restera plus qu’à les signer et effectuer les versements convenus.

Retrouvez l’ensemble de nos articles Inside