Par Julien Humair *

Les bonifications de vieillesse versées dans la LPP tout au long de sa vie active représentent 500% du salaire assuré pendant les 40 ans de cotisations réglementaires (25 à 65 ans).

Ce montant total de cotisation n’est en réalité pas atteint par un bon nombre de cotisants pour diverses raisons. Le résultat est sans équivoque, un très grand nombre de personnes auront des rentes de retraites encore plus basses que celles figurant sur les exemples présentés précédemment.

Portrait des situations de la vie de tous les jours, qui peuvent en être une des raisons :

• Etudes (jeunes adultes encore aux études à l’âge de 25 ans)

• Arrivée en Suisse tardive, après 21 ans (AVS) ou après 25 ans (LPP)

• Parent s’occupant des enfants / de leur éducation (sans activité lucrative, activité suspendue temporairement ou temps partiel)

• Congé sabbatique ou voyage prolongé à l’étranger non payé

• Fin de droit du chômage (fin des cotisations à la LPP)

• Indépendant qui n’a pas souscrit à la LPP ou à un « grand » pilier 3a individuel

• Prise de retraite anticipée (décision personnelle ou perte d’emploi liée à l’âge)

• Revenus inférieurs non soumis à la LPP

• Divorce (transfert d’une partie des avoirs de prévoyance au conjoint)

• Prélèvement de l’avoir LPP pour le financement des fonds propres (domicile principal)

• Retrait du capital pour devenir indépendant (en cas d’échec dans cette activité, le capital prévu pour la retraite doit être entièrement reconstitué)

• Etc.

Prenons pour exemple une personne qui arrive en Suisse à l’âge de 30 ans, prend un congé pour s’occuper de ses enfants et suspend son activité pendant quelques années ou réduit son taux d’activité, chacune de ces situations engendrera une réduction de la période de cotisation ou du taux de cotisations. Ces cotisations manquantes réduiront ce taux total de 500 % requis pour bénéficier d’une capitalisation « complète ».

Pour les personnes accumulant plusieurs petits revenus ou celles avec un unique revenu annexe, ces revenus sont usuellement inférieurs au seuil d’entrée (salaire minimal LPP), elles ne cotisent pas à la LPP. Fort de cette constatation, on comprend aisément la réelle problématique à laquelle sont confrontés de nombreux Suisses à la retraite. La réforme LPP21 permettrait d’améliorer les prestations à la retraite pour ces personnes, également en cas d’invalidité ou à la suite d’un décès

Ce sujet est d’une importance majeure, il n’est cependant pas à l’ordre du jour de la réforme LPP21, mais fait partie des autres sujets de réforme à traiter dans le futur.

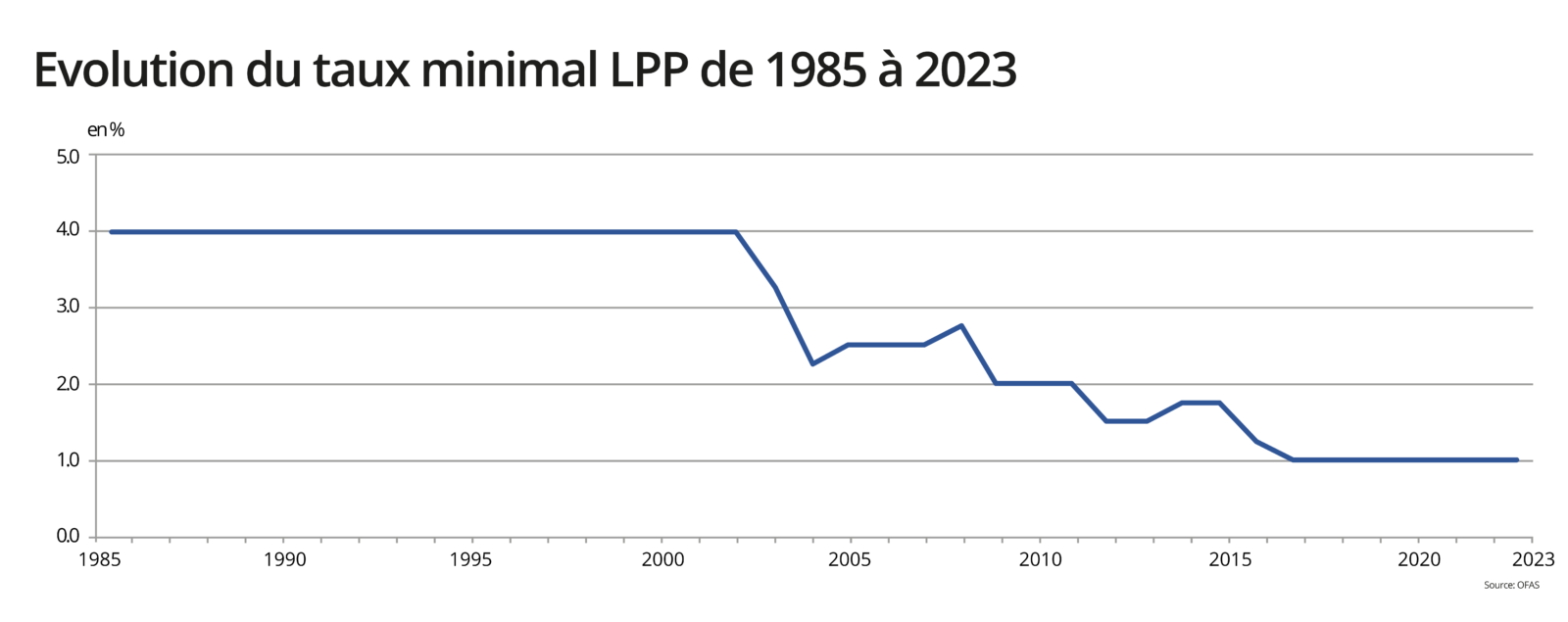

Alors que le taux d’intérêt minimal LPP était de 4 % de 1985 à 2005 avant de suivre une baisse par palier successifs, le taux minimal actuellement en vigueur est de seulement 1 % (taux révisé au moins tous les deux ans par le Conseil Fédéral).

Pour cette raison, les capitaux et les rentes de retraite figurant sur les attestations de prévoyance LPP ont subi des réduction successives ces dernières années. De ce fait également, les capitaux à la retraite seront nettement moins élevés dans le futur, que ceux qui avaient été calculés à l’époque.

Pourtant lorsque l’on regarde les rendements réalisés par de nombreuses fondations collectives ou institutions de prévoyance, les rendements effectifs sont généralement nettement supérieurs aux intérêts crédités sur les avoirs de vieillesse des assurés. Certains assureurs qui font pourtant partie des plus importants acteurs du marché de la prévoyance en Suisse ne distribuent pas plus que le minimum légal de 1% alors que d’autres institutions plus petites arrivent à distribuer des intérêts supérieurs à 2,50 % en moyenne depuis de nombreuses années.

On peut donc s’interroger sur les raisons de ne pas redistribuer les bénéfices réalisés dans leur quasi-totalité ou du manque de performance de ces établissements !

L’attribution de 1,50 % d’intérêts annuels, sur les avoirs de prévoyance accumulés des assurés, sur une période de 40 ans, permettrait d’augmenter de manière substantielle les capitaux à la retraite. Le mathématicien m’aura compris, ce chiffre n’est pas anecdotique. La loi actuellement en vigueur prévoit que « l’intérêt technique doit être fixé de sorte qu’il corresponde à une moyenne sur le long terme de l’intérêt du marché raisonnablement prévisible, avec une marge adéquate ». En réalité, le législateur se base sur la moyenne de l’obligation d’Etat Suisse à 10 ans.

Sachant que les placements des caisses de pensions investissent à plus de 50 % en actions, s’agissant de placements à long terme, ce taux technique pourrait donc clairement être revu à la hausse, tout comme les règles imposées aux caisses de pensions en matière de placements qui devraient également être sujet à discussion dans le futur.

Peu de personnes le savent, mais un capital accumulé moins important, en raison entre autres de la réduction du taux d’intérêt technique minimum LPP, entrainera une réduction ou une augmentation des autres rentes découlant de la LPP obligatoire.

En effet, la rente d’invalidité est calculée sur la base de l’avoir de vieillesse acquis à la naissance du droit à la rente d’invalidité, auquel est ajouté l’avoir de vieillesse projeté sans intérêt.

Si le capital accumulé au moment de la naissance du droit (date de survenance d’une invalidité ou d’un décès) est plus bas, les rentes d’invalidité, d’enfants d’invalide, d’orphelins et de veufs/veuves qui sont toutes calculées en pourcentage de la rente d’invalidité, seront également impactées. Pour les revenus inférieurs qui verront leur capital accumulé augmenter, ils verront également leurs rentes augmenter.

Lorsque l’on sait que la majorité des salaries en Suisse sont uniquement couverts par un plan de LPP de minimum légal et qu’ils sont insuffisamment couverts en cas d’invalidité (en particulier par maladie), ou suite à un décès, une prochaine révision de la LPP devrait s’intéresser à cette problématique.

Une des solutions serait de prendre le revenu AVS ou le revenu coordonné pour base de calcul de ces rentes. Il faudrait alors passer à un système dit de primauté des prestations. Ainsi, les personnes ayant peu ou pas cotisés dans la LPP ne seraient pas pénalisées lors de la survenance d’un cas décrit précédemment.

La complexité de ce système et l’importance fondamentale qu’il revêt non seulement au moment de la retraite mais aussi en cas d’invalidité et de décès touche chacun de nos clients. Le comprendre permet de mieux l’appréhender, savoir précisément comment on est couvert permet de prendre les bonnes décisions et d’être serein quelle que soit la situation de vie à laquelle on peut être confronté.

J’analyse avec chacun de mes clients leur situation actuelle, et nous pouvons ainsi définir ensemble quelles sont les priorités et comment bénéficier des meilleures prestations aux meilleures conditions.

Je serai ravi de vous accueillir au sein du bureau de Conseil de Morges afin de discuter personnellement de ces sujets et de partager avec vous un peu de mes acquis au cours de mes 25 années d’expérience.

Au plaisir de vous rencontrer

* à propos de l’auteur

Julien Humair ,Manager Régional pour FCG

Cabinet de conseils – Morges / Genève

À lire aussi: Réforme LPP 21 – Une étape cruciale pour la réforme de la Prévoyance Professionnelle, Déchiffrage des principaux enjeux

Retrouvez l’ensemble de nos articles Inside