L’évolution constante du marché des M&A

Photo Xavier Ledru © REYL © G.Maillotpoint- of-views.ch

Par Xavier Ledru, Responsable du Corporate Advisory auprès de la banque REYL

Évolution du paysage économique et hausse des taux d’intérêt

Le monde a radicalement changé ces derniers temps, et pas uniquement à court terme.

Les relèvements de taux des banques centrales ont connu leur rythme le plus rapide depuis les années 1990 et, à ce jour, la plupart des responsables politiques ne prévoient pas de retour à une inflation de 2 % avant 2025.

Selon les dernières perspectives économiques mondiales de Fitch, l’orientation des taux d’intérêt sur les marchés émergents et développés commence à diverger sérieusement, la majorité des banques centrales des pays émergents maintenant leurs taux inchangés ou commençant à les abaisser, tandis que les principales banques centrales des pays développés continuent de les relever face à une inflation sous-jacente toujours élevée.

Dans le paysage en constante évolution des fusions & acquisitions (« M&A »), les facteurs économiques actuels influencent considérablement les stratégies des acteurs du marché.

La hausse des taux d’intérêt pèse actuellement sur le secteur, obligeant les responsables des fusions & acquisitions à naviguer en eaux inconnues. Le recalibrage de la dynamique financière est devenu plus que jamais un impératif de réussite.

Implications pour les valorisations, le financement et les négociations de transactions

La résurgence de taux d’intérêt élevés introduit un nouveau degré de complexité pour les investisseurs financiers et les entreprises.

La dynamique de valorisation, les difficultés de financement, les négociations complexes et les ajustements opérationnels nécessitent une plus grande attention. Les acteurs du marché doivent adapter leurs stratégies, rester agiles et traiter efficacement ces défis.

Les taux d’intérêt élevés se répercutent sur l’écosystème des fusions & acquisitions et ont un impact immédiat sur les valorisations ainsi que les modèles de valorisation. Les taux d’intérêt élevés affectent les taux d’actualisation utilisés dans les modèles de valorisation et influencent les flux de trésorerie et le coût du capital. À mesure que les taux d’intérêt augmentent, le coût du capital s’accroit, ce qui affecte la valorisation des flux de trésorerie futurs, ce qui pourrait réduire le rendement des investissements. Auparavant, les modèles de valorisation basés sur des taux d’intérêt plus faibles ont pu surévaluer la valeur actuelle des bénéfices futurs, introduisant un risque de survalorisation. Ce n’est plus le cas aujourd’hui.

Les taux d’intérêt élevés constituent également un défi pour le financement des opérations. Les coûts d’emprunt sont en hausse, rendant le financement par ce biais plus onéreux pour les acquéreurs. Le profil financier des rachats à effet de levier recule à mesure que les coûts du service de la dette augmentent. Ce changement de paradigme oblige les entreprises à réévaluer leurs structures de financement, et les prêteurs les contraignent de plus en plus à rééquilibrer leurs modèles de financement en faveur des fonds propres.

Les cédants sont confrontés à des difficultés, car ils ont acheté à des valorisations élevées alors que les taux d’intérêt étaient exceptionnellement bas. Quant aux acheteurs, ils recherchent des conditions plus favorables en vue d’atténuer l’impact de la hausse des charges d’intérêt. Nous sommes au cœur de ce casse-tête stratégique, et c’est sans doute la principale raison du récent ralentissement des transactions.

La baisse des valorisations peut influencer l’activité d’achat, car les acteurs dotés d’abondantes liquidités et cherchant à déployer des capitaux doivent faire des compromis avec leurs homologues en vue de conclure des transactions, tant sur le marché de la dette que sur celui des actions.

Les transactions sont également plus longues à conclure. Selon un récent rapport publié par Ansarada, le premier trimestre 2023 a été marqué par la plus longue durée moyenne de finalisation pour des opérations de fusion & acquisition depuis la pandémie de COVID, avec près de dix mois en moyenne. Au deuxième trimestre 2020, la durée moyenne des transactions était en effet de 10,9 mois (333 jours).

Le paysage actuel peut sembler incertain et difficile, c’est pourquoi il convient d’accorder une attention accrue à la valorisation financière, à la flexibilité du financement et à une due diligence rigoureuse.

Tendances et stratégies en matière de fusions & acquisitions

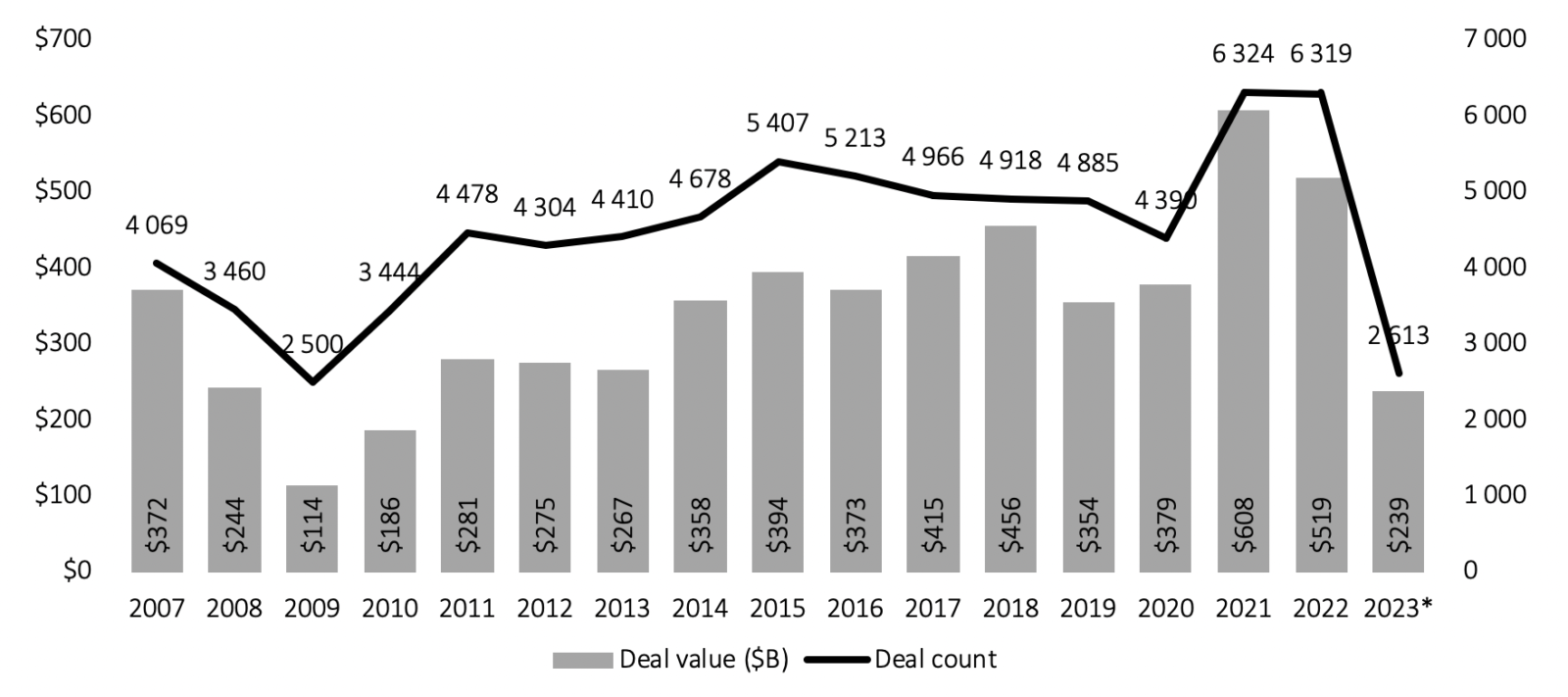

Selon Refinitiv, la valeur des opérations de fusions &acquisitions en Europe au premier semestre 2023 était en baisse de près de 30 % par rapport au premier semestre 2022.

Source : Refinitiv

Cette tendance devrait se poursuivre au second semestre. Sur une base annualisée, le taux d’activité de ce premier semestre impliquerait que la valeur des transactions termine l’année en baisse de 23 % par rapport à 2022.

Certains thèmes devraient être déterminants au second semestre. Les analyses de portefeuille, les stratégies d’acquisition, les opérations de décote (« public-to-private »), les cessions d’actifs non stratégiques et les transactions novatrices devraient être les moteurs du marché à l’avenir. Le dynamisme de certains sous-secteurs, tels que la transformation digitale, les transactions axées sur l’IA et les énergies renouvelables, devrait également stimuler l’activité de négociation de transactions. Ceux qui sont en mesure de bénéficier de ces conditions de manière proactive en sortiront renforcés par rapport à leurs pairs.

Priorité aux énergies renouvelables

Le secteur des énergies renouvelables est en train de devenir un pôle d’attraction pour les fusions & acquisitions. Portées par l’innovation, des politiques favorables et la viabilité économique, les entreprises actives dans ce domaine sont des cibles de choix pour les alliances stratégiques et les acquisitions.

Avec la baisse des coûts, le soutien des initiatives gouvernementales et l’urgence de la transition énergétique mondiale, ce secteur attire les investisseurs en quête d’impact et de bénéfices durables.

Les acteurs établis du secteur de l’énergie saisissent l’occasion de diversifier leurs portefeuilles, tandis que les investisseurs financiers s’intéressent aux actifs durables. À mesure que la révolution verte prend de l’ampleur, les fusions & acquisitions dans le domaine des énergies renouvelables transforment le paysage.

Selon McKinsey ([1]), au moins 175 acquisitions de développeurs d’énergies renouvelables ont été annoncées depuis 2018 dans le monde (hors transactions d’actifs), accompagnées d’une forte augmentation de la valeur totale des transactions en raison d’une progression de la valeur moyenne des transactions (de 150 millions de dollars en 2018 à 425 millions de dollars au premier semestre 2022).

Malgré l’incertitude du marché, l’activité et les multiples de transactions demeurent élevés, reflétant un appétit soutenu pour les acquisitions.

Le dynamisme du secteur, qui devrait s’accélérer au cours des dix prochaines années, invite à l’optimisme, tout d’abord pour le monde, mais aussi pour le secteur global des fusions & acquisitions.

[1] Ready, set, grow: Winning the M&A race for renewables developers, Mc Kinsey & Company, décembre 2022

Retrouvez l’ensemble de nos articles Economie